こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

- 企業概要:企業の基本情報や事業内容を紹介

- 決算概要: 対象企業の決算のキーポイントを簡潔に紹介

- 株価と配当:過去の傾向と推移を見る

- 株主優待:あれば紹介

- 財務:資金について確認

- まとめ: 全体の要約

- と言う流れでお話ししたいと思います^ ^

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

非鉄金属を軸に、環境・リサイクル事業や電子材料で世界トップクラスの技術とシェアを持つ、循環型社会を支える総合素材メーカーのDOWA HDについてお話しします

まず、DOWA HDの所属する、非鉄金属業界について解説します

Contents

業界解説のポイント

- 非鉄金属の定義と分類

- 「非鉄金属」は鉄以外の金属を指し、埋蔵量や産出量が多い銅やアルミニウムは「ベースメタル」、産出量が少なく抽出が難しいコバルトやニッケルなどは「レアメタル」と分類されます

- ベースメタルは家電、電子機器、自動車など広範囲で使用され、レアメタルはスマートフォンやEV(電気自動車)などの高付加価値製品で重要な役割を果たしています

- 需要の拡大

- EVや再生可能エネルギーの普及により、リチウムイオン電池や発電装置で非鉄金属の需要が長期的に増加すると予測されています

特にコバルトやニッケルなどのレアメタルは不可欠です

- EVや再生可能エネルギーの普及により、リチウムイオン電池や発電装置で非鉄金属の需要が長期的に増加すると予測されています

- 課題と競争

- 非鉄金属の多くは海外で採掘され、日本は鉱石を輸入して国内で製錬しています

資源国の偏りや他国企業との競争が課題となっており、安定的な資源供給が業界全体の重要テーマです

- 非鉄金属の多くは海外で採掘され、日本は鉱石を輸入して国内で製錬しています

- 戦略の違い

- 各企業は、新鉱山の開発やリサイクルに注力して需要増加に対応していますが、どちらに注力するかは企業ごとに戦略が異なります

ポイント

- 非鉄金属の用途と加工

- 銅、アルミニウム、ニッケル、亜鉛などが非鉄金属で、鉱石を製錬して地金にし、さらに圧延加工を施して電子部品などの材料として使用されます

- 輸入依存と市況の影響

- 日本の非鉄金属企業は鉱石の大半を輸入に依存しており、資源価格の市況変動が業績に大きな影響を与える構造的な課題があります

- 企業ごとの戦略

- 業界内での差別化が進んでおり、たとえば:

- 住友金属鉱山: 川上(鉱山権益の拡大)に注力

- 三井金属: 川下(電子部品材料の開発)を重視

- DOWAホールディングス: 金属リサイクル事業に注力

- 業界内での差別化が進んでおり、たとえば:

- 多様性と専門性

- 各企業の戦略は、業界の多様性と専門性を反映しており、資源確保、環境負荷軽減、持続可能な成長を目指した方向性が見られます

1、DOWAHDの企業概要

企業の特徴

- 事業概要と独自性:

- 非鉄金属の生産・製錬技術を基盤に、廃棄物処理・リサイクルを含む独自の非鉄金属循環型事業を展開

- 主に以下の5事業を展開:

- 製錬(貴金属・銅・亜鉛・レアメタルの製造)

- 環境・リサイクル(廃棄物処理、土壌浄化、フロン類破壊)

- 電子材料(磁性材料、半導体材料、燃料電池材料、LED関連)

- 金属加工(伸銅品、めっき加工、金属セラミック基板)

- 熱処理(工業炉製造、熱処理加工)

企業の特徴

- 市場での地位:

- 太陽光パネル向け銀粉で世界トップシェアを誇る

- 廃棄物処理やフロン類の破壊処理は国内最大規模であり、環境事業分野でリーダー的存在

- 技術開発とグローバル展開:

- 2018年に世界トップクラスの近赤外LEDチップや深紫外LEDを開発

- メキシコのロス・ガトス鉱山プロジェクトを推進し、2019年に操業を開始

- 主要取引先と持分法適用会社:

- 主な取引先に田中貴金属工業を持ち、国内外の主要産業に製品を供給

- 藤田観光を持分法適用会社として保有し、多角的な事業展開を実施

DOWAホールディングスは、非鉄金属からリサイクル・環境分野まで幅広い事業を展開し、国内外で高い競争力を有する企業です

2、決算概要

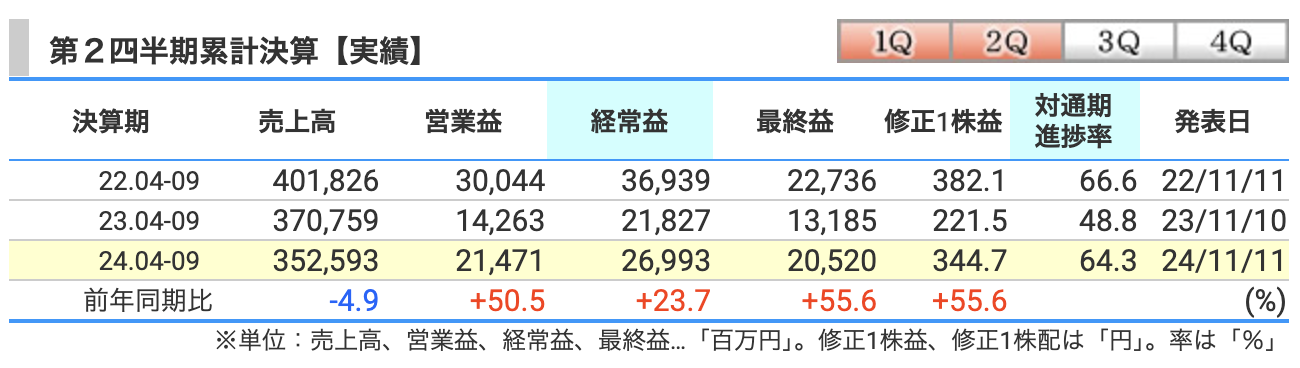

2025年3月期第2四半期の累計

第2四半期累計実績についての解説

売上高

- 売上高は352,593百万円で、前年同期比4.9%の減少となりました

- 主な減少要因として、自動車関連製品や新エネルギー関連製品の需要低迷が挙げられますが、環境・リサイクル事業の廃棄物処理受注増加が一部寄与しています

営業利益

- 営業利益は21,471百万円で、前年同期比50.5%の増加

- 増加要因は、エネルギーコストの低減や、製錬部門における原料調達条件の改善、さらに円安や金属価格の上昇が利益押し上げに寄与しました

経常利益

- 経常利益は26,993百万円で、前年同期比23.7%の増加

- 製錬部門や環境・リサイクル部門における業績改善が主な要因とされています

また、営業外収益の安定も寄与しています

最終利益

- 親会社株主に帰属する中間純利益は20,520百万円で、前年同期比55.6%の増加

- 円安による収益押し上げと経費削減の取り組みが大きく寄与しました

また、特別利益として投資有価証券売却益も計上されています

追加情報

- 環境・リサイクル部門では、国内および東南アジアでの廃棄物処理需要が堅調で、単価上昇も収益に貢献

- 製錬部門では電力代削減や、金属価格上昇の影響が利益改善につながりました

このように、第2四半期累計では、減収ながら利益面で大幅な改善が見られました

事業ごとの好調さやコスト削減努力が業績向上の要因です

通期の業績推移

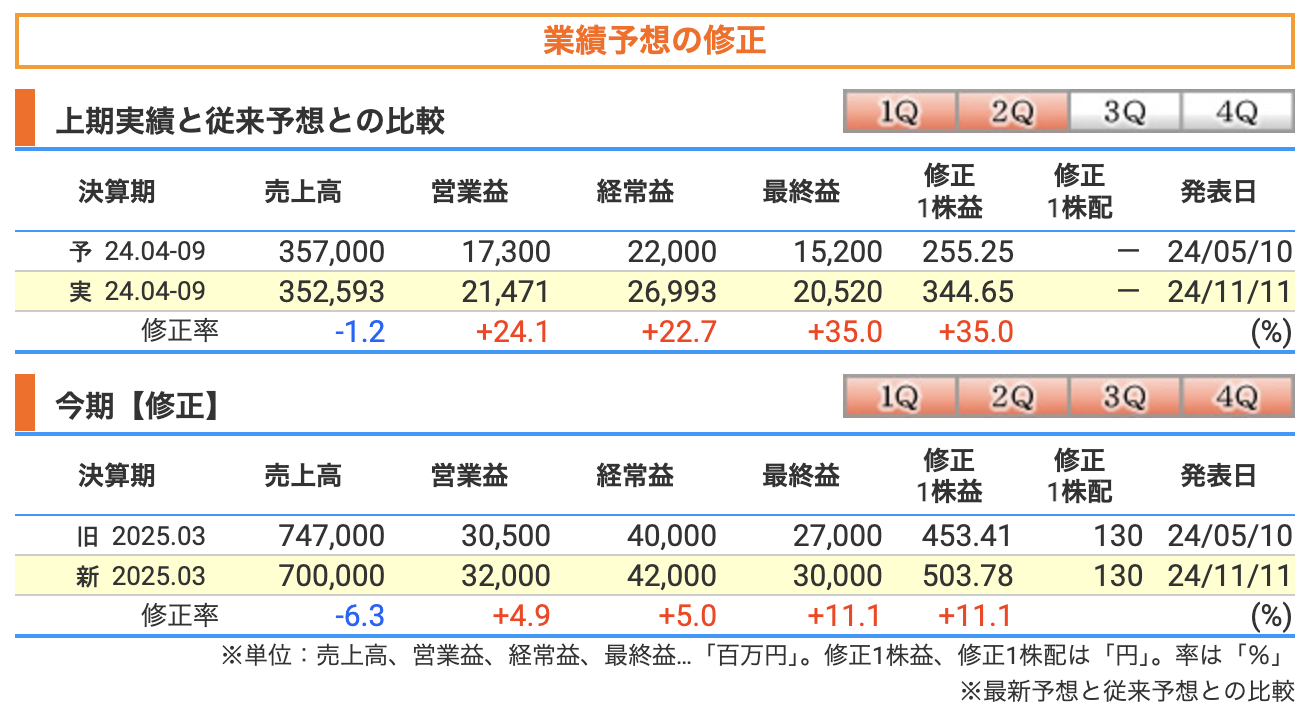

DOWAホールディングスの今期業績修正について解説します

2025年3月期の業績予想が、第2四半期決算時に以下のように上方修正されました:

- 売上高

- 修正前: 747,000百万円

- 修正後: 700,000百万円

- 修正率: -6.3%

- 主な理由:

- 自動車や新エネルギー関連製品の需要低迷が響き、売上見通しが引き下げられました

- ただし、環境・リサイクル事業や製錬事業での増益が影響を緩和

- 営業利益

- 修正前: 30,500百万円

- 修正後: 32,000百万円

- 修正率: +4.9%

- 主な理由:

- エネルギーコストの低減や円安効果

- 製錬部門における原料調達条件の改善が寄与

- 経常利益

- 修正前: 40,000百万円

- 修正後: 42,000百万円

- 修正率: +5.0%

- 主な理由:

- 製錬部門の利益改善と環境・リサイクル事業の収益増加が寄与

- 最終利益(親会社株主に帰属する当期純利益)

- 修正前: 27,000百万円

- 修正後: 30,000百万円

- 修正率: +11.1%

- 主な理由:

- 特別利益の計上や利益率の改善による増益が期待されています

業績修正の背景

- プラス要因:

- 円安効果:製錬事業の輸出採算性が改善

- コスト削減:エネルギーコストの低減と効率化の進展

- 環境事業の好調:国内外での廃棄物処理需要が堅調

- マイナス要因:

- 自動車関連部品や新エネルギー分野での需要低迷

- 売上高が修正されたが、収益性の向上が利益面での増加を補っています

配当予想

- 修正後配当金: 年間130円(変更なし)

- 業績上方修正にもかかわらず、配当は据え置き

- 配当水準は堅実に設定されており、内部留保を重視した経営姿勢が見て取れます

まとめ

DOWAホールディングスは、売上高見通しを下方修正しつつも、利益面ではコスト削減や為替の追い風により上方修正を行いました

収益性の改善が顕著であり、最終利益は+11.1%の増益が期待されています

業績の安定性と堅実な配当姿勢が評価される一方で、外部環境の変動には引き続き注意が必要です

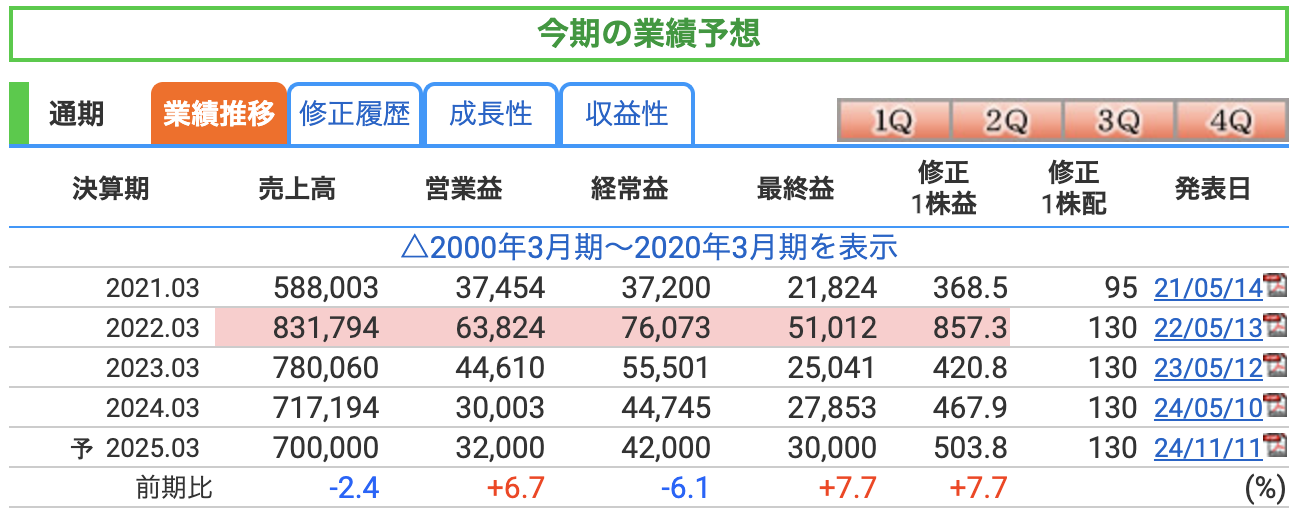

DOWAホールディングスの2025年3月期 通期業績予想についての解説

業績予想のポイント

- 売上高

- 予想値: 700,000百万円

- 前年同期比: -2.4%

- 自動車部品や新エネルギー関連製品の需要減少が主な減収要因

- 環境・リサイクル事業や製錬事業の堅調な推移が一定の下支えとなっています

- 営業利益

- 予想値: 32,000百万円

- 前年同期比: +6.7%

- コスト削減や効率化の取り組みが成果を上げ、増益基調を維持

- 製錬事業では原料調達条件の改善、環境事業では廃棄物処理の単価上昇が寄与しています

- 経常利益

- 予想値: 42,000百万円

- 前年同期比: -6.1%

- 営業外収益の一部減少が経常利益の下押し要因となっていますが、製錬部門の好調がカバーしています

- 最終利益(親会社株主に帰属する当期純利益)

- 予想値: 30,000百万円

- 前年同期比: +7.7%

- 利益率の改善や特別利益の計上が最終利益を押し上げる見通し

業績予想の背景

- ポジティブ要因

- 環境事業: 国内外で廃棄物処理需要が堅調で、単価上昇による収益増加が見込まれています

- 製錬事業: 金属価格の安定や円安基調により、輸出採算性が改善

- コスト削減: エネルギーコストの低減や生産効率化が利益率向上に寄与

- ネガティブ要因

- 需要低迷: 自動車関連や新エネルギー製品の需要減少が売上に影響

- 経常利益の減少: 営業外収益の減少により経常利益は前年同期比で減少

まとめ

DOWAホールディングスの2025年3月期業績予想では、売上高はやや減少するものの、コスト削減や収益率改善により営業利益と最終利益は増加見込みです

一方で、外部環境の影響を受けやすい製錬事業や自動車関連需要の動向が引き続き注目点となります

株主還元を堅持する姿勢も、投資家にとっての魅力の一つです

3、株価と配当

株価

株価推移

- 現在の株価: 4,456円(2024年12月30日時点)

- 2024年5月21日の高値: 6,236円

- 現在の株価は、高値から約28.6%下落しています

- 2015年以降、2,000円~6,000円の範囲で上下動を繰り返している

- 長期チャートを見るだけでも株価の上下が激しいことがわかる

PER(株価収益率)

- 現在のPER: 8.8倍

- 割安とされる15倍以下の水準であり、DOWAの利益に対する市場評価は低め

- 非鉄金属業界は景気や価格変動に影響を受けやすいため、PERが抑制される傾向

PBR(株価純資産倍率)

- 現在のPBR: 0.68倍

- 純資産価値に対して市場評価が低い状態であり、理論上は割安

- 一方で、業界特性上、資産価値の評価が慎重に行われるため、PBRが低水準にとどまる傾向がある

配当利回り

- 現在の配当利回り: 2.92%

- 配当利回りは市場平均に近い水準ですが、競合他社と比較するとやや低め

- 株主還元としての魅力はやや劣るが、財務の健全性を維持しつつ安定した配当を実施している点が評価されます

まとめ

- 割安感:

- PER8.8倍、PBR0.68倍と、市場から割安評価を受けている状態

- 株価下落:

- 2024年5月21日の高値から約28.6%下落しており、短期的には不安定な状況

- 利回りの魅力:

- 配当利回りは2.92%であり、競合他社に比べるとやや低いが、安定した株主還元を維持

投資を検討する際には、非鉄金属価格や景気動向などの外部環境を注視しつつ、割安性と長期的な成長性を評価する必要があります

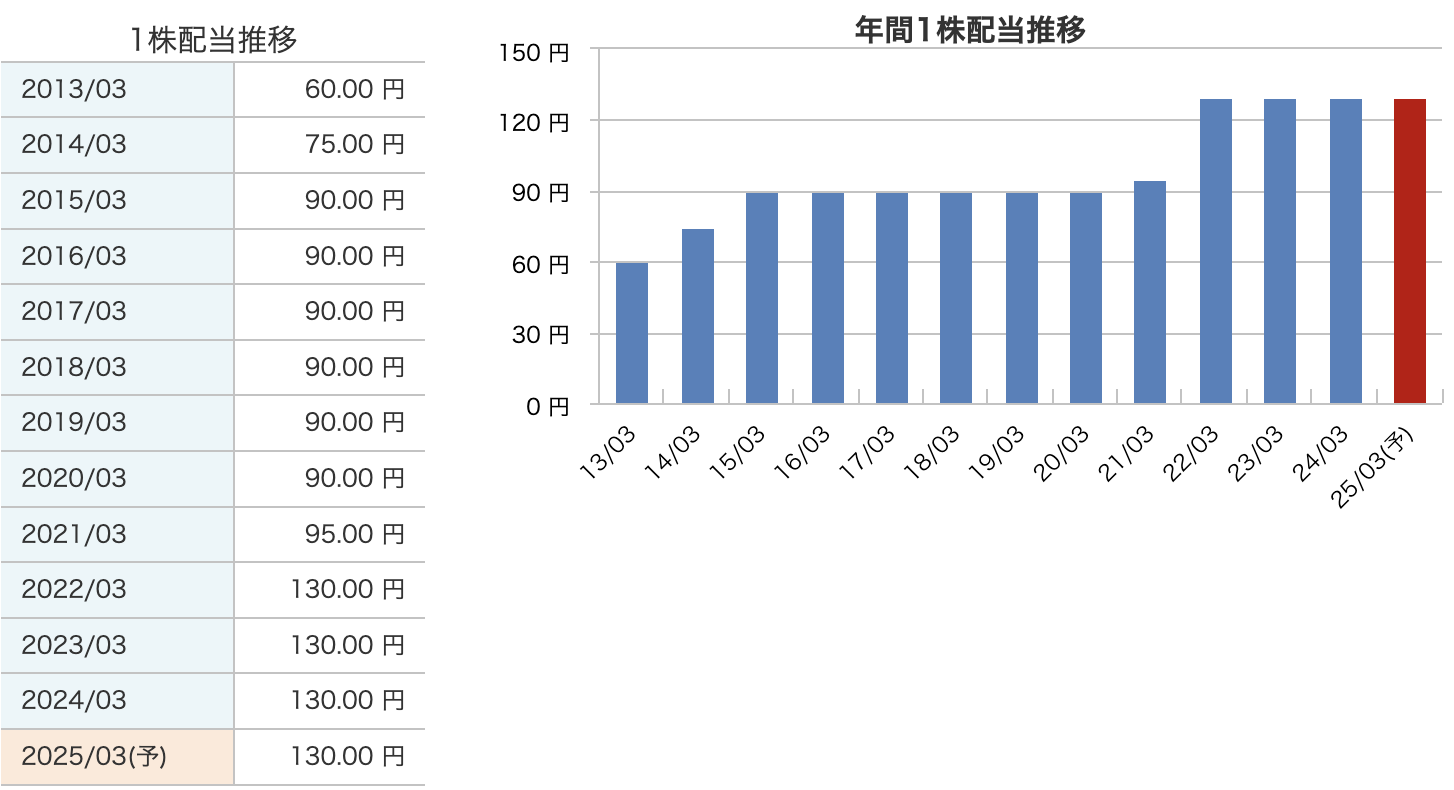

配当

配当金の推移

- 過去の配当金実績:

- 2015年3月期から2020年3月期まで、90円/株の配当を維持。

- 2021年3月期には95円/株に増配、その後2022年3月期に130円に大幅増配

- 現在、2023年3月期から2025年3月期予想にかけて130円/株の配当を維持

- 2025年3月期の配当予想:

- 年間配当:130円/株

- 中間配当と期末配当で均等配分(65円ずつ)

配当金推移の特徴

- 安定した配当政策:

- 配当金は10年以上にわたり減配することなく維持されています

- 特に2022年以降は、増配後も高水準の配当を維持

- 株主還元重視の姿勢:

- 業績に応じた増配を実施しており、株主への還元意識が高いことが特徴

配当維持の背景

- 財務の安定性:

- 業績が変動しやすい非鉄金属業界においても、財務基盤が安定しているため、継続的な配当を維持できる体制があります

- 環境事業・リサイクル分野の成長:

- リサイクルや環境事業が安定した収益を生むことで、業績の安定性が確保されています

まとめ

DOWAホールディングスは、配当を10年以上減配することなく維持しており、2022年以降は高水準の配当金を維持しています

景気や非鉄金属価格に左右されやすい業界特性を考慮すると、同社の安定した配当政策は株主にとって魅力的といえます

今後も業績に応じた安定した還元が期待されます

4、株主優待

株主優待情報はありません

5、財務

自己資本比率

- 最新値(2024年9月末時点): 58.9%

- 自己資本比率は、企業の財務の健全性を示す重要な指標で、40%以上であれば優良とされます

- DOWAは2022年3月期の**47.7%から着実に改善し、2024年9月末には58.9%**と非常に高い水準を達成

- 評価: 業界内でも高水準であり、財務基盤の安定性が非常に高いことを示しています

剰余金

- 最新値(2024年9月末時点): 295,391百万円

- 剰余金は企業の内部留保を示し、配当や設備投資、事業拡大に活用されます

- 過去3年間で剰余金は246,360百万円(2022年3月期)から約20%増加しており、資本蓄積が順調に進んでいます

- 評価: 内部留保の充実により、将来的な事業投資や株主還元の余地が広がっています

有利子負債倍率

- 最新値(2024年9月末時点): 0.18倍

- 有利子負債倍率は、自己資本に対する有利子負債の割合を示し、1.0倍以下であれば健全とされています。

- DOWAの有利子負債倍率は、2022年3月期の0.42倍から大幅に低下し、2024年9月末にはわずか0.18倍。

- 競合他社との比較:

- 三井金属鉱業: 0.55倍

- 三菱マテリアル: 1倍

- 住友金属鉱山:0.3倍

- 評価: DOWAは競合他社と比較して非常に低い有利子負債倍率を維持しており、負債依存度が極めて低い財務構造を持っています

総括

- 自己資本比率:

- 58.9%と非常に高水準であり、財務基盤の安定性が際立っています

- 剰余金:

- 内部留保の増加により、成長投資や株主還元への余地が広がっています

- 有利子負債倍率:

- 0.18倍と競合他社を大きく下回り、非鉄金属業界内で非常に優れた財務安定性を誇っています

DOWAホールディングスは、健全な財務構造を背景に、事業成長と株主還元を両立できる体制が整っています

投資家にとっても、負債リスクの低さと財務の安定性が大きな魅力といえるでしょう

6、DOWA HDのまとめ

企業概要

- 事業内容:

- 非鉄金属の生産・製錬から廃棄物処理、リサイクルに至る循環型事業モデルを展開

- 主に以下の5つの事業を展開:

- 製錬(銅・亜鉛・貴金属などの回収)

- 環境・リサイクル(廃棄物処理、土壌浄化、フロン類破壊)

- 電子材料(磁性材料、化合物半導体、LED関連)

- 金属加工(伸銅品、めっき加工)

- 熱処理(工業炉製造、熱処理加工)

- 強み:

- 太陽光パネル向け銀粉の世界トップシェア

- 廃棄物処理やフロン破壊処理では国内最大規模

- 2018年には、世界トップクラスの近赤外LEDチップや深紫外LEDを開発

業績

直近の業績(2024年4月~9月累計)

- 売上高、営業利益ともに前年同期比で改善が見られ、特にリサイクル需要や電子材料分野が好調

通期業績予想(2025年3月期)

- 売上高: 増加予想(非鉄金属やリサイクル事業が牽引)

- 利益: 各利益項目で増加を予想しており、安定した収益基盤を構築中

株価分析

- 現在の株価: 4,456円(2024年12月30日)

- 2024年5月21日の高値6,236円から約28.6%下落

- 主な要因として、非鉄金属価格の変動や景気懸念が挙げられる

配当金

- 配当金は過去10年間以上にわたり減配なし

- 2025年3月期予想配当: 年間130円/株(中間65円、期末65円)

- 増配傾向は見られないものの、高水準の配当を維持している

- 株主還元意識が高く、安定した配当政策が特徴

財務

- 自己資本比率: 58.9%(2024年9月時点)

- 業界平均を大きく上回る高水準で、財務基盤が非常に安定している

- 剰余金: 295,391百万円(2024年9月時点)

- 内部留保が増加しており、成長投資や株主還元に十分な余力がある

- 有利子負債倍率: 0.18倍

- 競合と比較して極めて低く、負債依存度が少ない

- リスク耐性が高く、外部環境変化にも強い財務体質を誇る

投資ポイント

魅力

- 高い財務健全性(自己資本比率58.9%、有利子負債倍率0.18倍)

- 安定した配当政策(10年以上減配なし)

- 成長分野(リサイクル、電子材料、LED)での高い競争力

- 非鉄金属業界内での高い市場シェア(太陽光パネル向け銀粉など)

リスク

- 非鉄金属価格や景気動向に業績が左右されやすい

- 配当水準が競合他社と比較してやや低い(2.92%)

まとめ

DOWAホールディングスは、財務の健全性と成長分野での競争力を背景に、安定した業績と株主還元を実現している企業です

一方で、非鉄金属価格や景気動向の変動リスクを考慮する必要がありますが、長期的な視点で、安定性を重視する投資家にとって魅力的な銘柄といえます

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)