こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

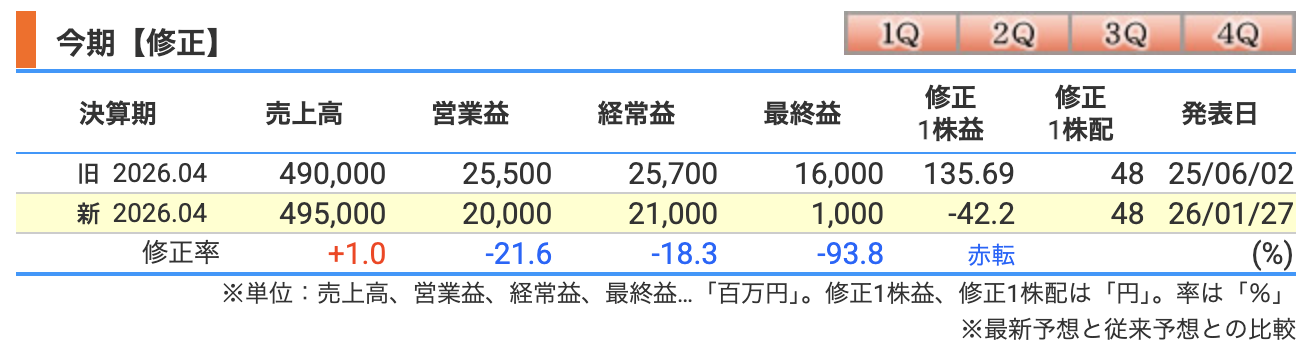

2026年4月期 通期連結業績予想の修正と要因分析

まず、今回修正された連結業績予想の数字を詳しく見ていきましょう。売上高は微増(上方修正)している一方で、利益項目が大きく引き下げられているのが特徴です。

| 項目(連結) | 前回発表予想 (A) | 今回修正予想 (B) | 増減額 | 増減率 |

|---|---|---|---|---|

| 売上高 | 4,900億円 | 4,950億円 | +50億円 | +1.0% |

| 営業利益 | 255億円 | 200億円 | △55億円 | △21.6% |

| 経常利益 | 257億円 | 210億円 | △47億円 | △18.3% |

| 当期純利益 | 160億円 | 10億円 | △150億円 | △93.8% |

各項目の増減理由

なぜ、このような「増収・大幅減益」という結果になったのでしょうか。資料から読み取れる主な要因は以下の通りです。

- 売上高(+50億円):2025年10月に実施した一部飲料・リーフ製品の価格改定(値上げ)の効果や、営業努力により、売上自体は堅調に推移しています。

- 営業利益(△55億円):売上は増えたものの、主要原材料(特に緑茶原料)の調達価格が想定を上回ったこと、競争激化に伴う販売奨励金(リベート)の増加、そして将来のための広告宣伝費への先行投資が重なり、本業の利益を圧迫しました。

- 当期純利益(△150億円):今回の修正で最もインパクトの大きい部分です。この大幅な減少は、上記のような**「本業の利益(営業利益)の下振れ」に加えて、さらに大きな追加要因として「自販機事業における減損損失(約136億円)」を計上したこと**によります。

1株当たり利益(EPS)への影響

投資家にとって非常に重要な指標である「EPS(1株当たり純利益)」も、最終利益の減少に伴い大幅に低下しています。

- 普通株式:135.72円 → 5.46円

- 第1種優先株式:147.72円 → 17.48円

高配当投資家への視点 1株当たりの利益がこれほど低下すると、本来であれば配当金の源泉が厳しくなる状況です。現時点で配当予想の変更は発表されていませんが、今回の修正は一時的な会計上の損失(減損)が主因であるため、今後の利益回復のペースと配当維持の動向を慎重に注視する必要があります。

なぜ利益がここまで減ったのか?:減損損失とコスト増の深掘り

今回の下方修正の背景には、「減損会計上のグルーピング見直し」と「構造的なコスト高」という2つの大きな要因があります。

① 「自販機事業」への減損損失計上の背景

今回、連結で135億9,400万円という巨額の減損損失が計上されましたが、これには「自販機事業の切り出し」が大きく関係しています。

- 減損会計上のグルーピング(判定単位)の見直し:

従来、伊藤園は主にエリアごとに資産をまとめて評価していましたが、自販機事業を子会社(ネオス)へ承継させることに伴い、評価の単位(グルーピング)を「自動販売機事業」と「その他事業」に分離しました。 - 自販機事業の収益性判定:

事業を分けたことで自販機事業単体の収益性を評価した結果、原材料費・物流費・人件費などのコスト上昇や販売数量の低下により、経営環境が著しく悪化していると認められました。 - 決断の意図:

将来的に投資額を回収できないと判断された資産の帳簿価格を、現時点で回収可能価額まで減額しました。投資家目線では、新体制での再出発に向けた「膿(うみ)出し」の一括処理と捉えることもできます。

② 本業を圧迫した3つのコスト要因

営業利益を予想比で55億円押し下げた要因は、経営努力では吸収しきれない外部環境の変化と、将来を見据えた先行投資です。

- 原材料コストの想定外の上昇:

主要原材料、特に緑茶原料の調達価格が当初の想定を上回って推移しました。

在庫の活用や生産性の向上を進めたものの、自助努力での吸収は難しく、2025年10月の値上げを実施する大きな要因となりました。 - 販売競争によるリベート(販売奨励金)の増加:

価格改定の効果はあったものの、飲料市場の競争激化に伴い、売り場確保などのためのリベート(販売奨励金)が増加し、利益を圧迫しました。 - 将来に向けた広告宣伝費の先行投入:

厳しい環境下でも、中長期的なシェアを維持・拡大するため、広告宣伝費を減らすのではなく、先行投資として積極的に投入したことが、今期の利益を一時的に押し下げる結果となりました。

「自動販売機事業」の分離と「伊藤園ネオス」への構造改革

利益を圧迫している自販機事業に対し、伊藤園は「会社分割」という手法を用いて、組織のあり方を根本から変える決定を下しました。

会社分割の具体的な内容と目的

2026年5月1日を効力発生日(予定)として、伊藤園本体の自販機事業を、100%子会社の「ネオス株式会社」に承継させます(簡易吸収分割)。

- 専門性の集約: ネオス社はもともと「自動販売機を通じた飲料・食料品の販売と自動販売機の保守管理」を専門とする会社です。伊藤園本体が持っていた自販機事業(2025年4月期売上高:45,802百万円)を合流させることで、自販機ビジネスに特化した強力な組織を作ります。

- 「ブランド」と「チャネル」の役割分担: 伊藤園は「事業構造改革と基幹ブランドへの資本集中」を目的としています。本体は「お〜いお茶」などの製品開発・ブランド育成に注力し、自販機という「販売チャネル」の運営は専業の子会社に任せることで、柔軟な戦略性と収益性の確立を目指します。

- 迅速な経営判断: 独立した専業会社として運営することで、ルート効率化や設置場所の最適化など、市場の変化に即応した戦略を打ち出しやすい体制を整えます。

将来像とスケジュール

承継先であるネオス社は、事業承継に合わせて以下の通り体制を刷新します。

- 商号変更:2026年5月1日付で「株式会社伊藤園ネオス」へ社名を変更予定。

- 所在地変更:2026年2月1日に東京都台東区(浅草五丁目)へ本社を移転予定。

- 手続きの簡略化: 今回の分割は100%子会社を対象とした「簡易分割(分割側)・略式分割(承継側)」であるため、株主総会の承認を必要とせず、スピーディーに構造改革を進めることができます。

成長への布石:インド市場への本格参入

国内事業の「選択と集中」を進める一方で、長期ビジョン「世界のティーカンパニー」の実現に向けた攻めの施策も発表されました。

インド子会社「ITO EN INDIA PRIVATE LIMITED」の設立

2026年4月1日、伊藤園はインド共和国マハーラシュトラ州ムンバイ市に現地法人を設立することを決定しました。

- 子会社の概要

- 商号:ITO EN INDIA PRIVATE LIMITED

- 資本金:3億ルピー(約5億2,000万円)

- 事業内容:伊藤園ブランド製品(お〜いお茶等)の輸入および販売

- 出資比率:伊藤園グループで100%(アジア・パシフィックHD 99%、伊藤園 1%)

- 設立の背景と狙い: 伊藤園は2024年に発表した「中期経営計画」において、「お〜いお茶」のグローバルブランド化を最優先課題の一つに掲げています。人口世界一となり、経済成長が続くインド市場において、現地子会社を通じて市場の課題に迅速に対応し、事業展開を加速させる狙いです。

長期的な戦略的意義

今回の発表は、不採算気味の国内自販機事業を整理(構造改革)し、そこで生み出した余力をインドなどの成長市場に投入するという、戦略的なメッセージと読み取ることもできます。 インド市場での存在感を高め、現地に根付いた販売体制を築くことで、日本国内の成熟市場に依存しない「グローバルな収益基盤」の構築を目指していくものと考えられます。

まとめ:投資家がチェックすべきポイント

今回の大きな下方修正と構造改革の発表を受けて、長期投資家として特に注目すべき4つのポイントを整理しました。

① 「減損損失」の計上と今後のコスト負担

連結で約136億円の「減損損失」が計上されましたが、これは現金の流出(キャッシュアウト)を伴わない会計上の損失処理です。

- ポイント:今回の処理によってあらかじめ資産価値を切り下げたことで、来期以降に計上される「減価償却費」が軽減されるメリットがあります。

- 分析:今期の純利益を圧迫する大きな要因となりましたが、投資家目線では「将来の利益を押し下げる要因を、今期に一括処理した」という前向きな整理と見ることもできます。

② 売上高上方修正とブランド力の確認

利益が下方修正される一方で、売上高予想は4,900億円から4,950億円へと上方修正されています。

- 背景:2025年10月の価格改定(値上げ)後も、一定の売上規模が維持されていることを示しています。

- 分析:会社側は「消費者の節約志向は依然として強い」と述べていますが、増収見込みであることから、主力の「お〜いお茶」などのブランド需要そのものは底堅いと評価できます。

③ EPSの激減と配当維持のハードル

高配当投資家として注視すべきは、1株当たり利益(EPS)が普通株式で5.46円まで低下している点です。

- 現状:今回の発表で配当予想の修正はありませんが、これまでの配当水準(年間40〜50円台)を維持した場合、今期の利益だけでは配当を賄えない(配当性向100%を大きく超える)計算になります。

- 分析:減損は一過性要因ですが、本業の営業利益も下方修正されています。来期以降、自販機の構造改革や値上げ効果によってどれだけ早期に収益が回復するかが、配当維持の鍵を握るでしょう。

④ 国内の「構造改革」と海外の「成長投資」

国内自販機事業の分離とインド子会社の設立が同日に発表されたことは、経営の優先順位を象徴しています。

- 戦略:コストが嵩む国内チャネルをスリム化し、その余力を人口・経済ともに成長が続くインド市場へ振り向ける動きです。

- 分析:短期的な数字の悪化だけでなく、中長期的な「世界のティーカンパニー」というビジョンに向けた経営資源の再配置が着実に進んでいるかを見極めることが重要です。

短期的には非常に厳しい数字ですが、将来の成長のための「膿出し(構造改革)」と「種まき(インド市場)」を同時に行った決算といえそうです。

※本記事は、株式会社伊藤園が2026年1月27日に公開した公式資料に基づき作成しています。投資の最終決定はご自身の判断で行ってください。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)