こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

THKってどんな会社?(企業概要)

「THK」は、モノづくりに欠かせない「機械の関節」を作るグローバルリーダーです。その実態を4つのポイントで深掘りします。

- LMガイドの世界的パイオニア:

機械を滑らかに動かす「直線運動案内(LMガイド)」を世界で初めて開発しました。

現在も世界シェア約50%(推計)を誇り、同社の部品が止まれば世界の製造業が止まると言われるほどの影響力を持っています。 - 先端産業の黒子役(産業機器事業):

主力顧客は工作機械、半導体製造装置、産業用ロボットです。

ナノ単位の精度が求められる半導体製造ラインや、高速で動く自動化ラインにおいて、THKの部品は機械の「寿命・精度・速度」を決定づける極めて重要な役割を担っています。 - 需要地近接の「四極体制」:

「日本・米州・欧州・アジア」の4地域で開発・生産・販売を完結させる体制を構築しています。

これにより、地政学リスクへの対応や為替変動の平準化、さらには現地のニーズに即した迅速な製品供給を実現しています。 - 非FA分野への戦略的拡大:

建物の地震対策である「免震装置」や、自動車の足回り部品、さらには医療機器、航空機、再生可能エネルギーなど、工場の外にある巨大市場へも独自の直動技術を応用し、収益源の多角化を進めています。

景気敏感株?ディフェンシブ株?

THKは、典型的な**「景気敏感株(シクリカル銘柄)」です。

同社の製品は「機械を作るための機械」に使われるため、世界的な設備投資サイクルに業績が強く連動します。

景気回復期には爆発的な利益成長を見せる一方、後退期には受注が真っ先に削られる性質があります。

ただし、今回の決算で導入された「DOE 8%」**により、利益の波に関わらず配当を出し続けるという、ディフェンシブ(防衛的)な投資魅力が新たに加わりました。

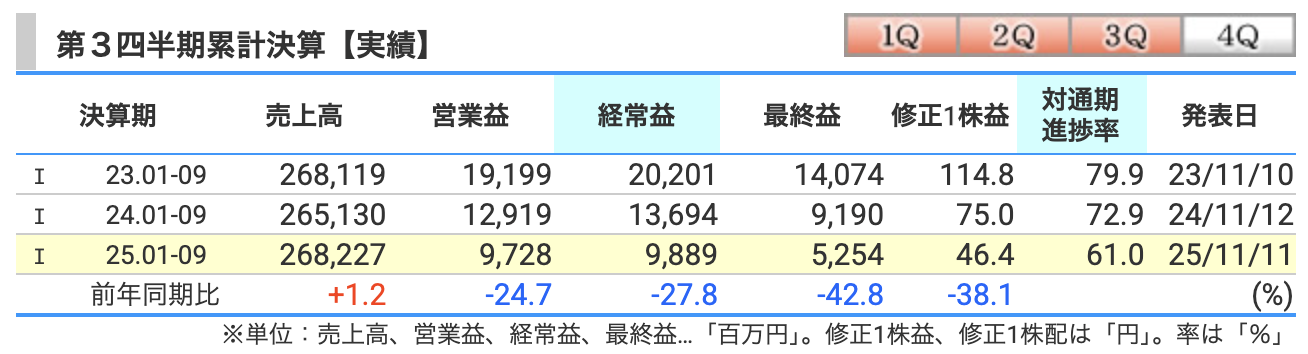

四半期業績の要因解説(2025年12月期 3Q累計)

売上は微増となりましたが、利益面では構造改革や特殊要因が重なり、減益となりました。地域別の明暗とコスト構造を詳しく見ていきましょう。

売上収益:2,682億円(前年同期比 +1.2%)

地域別に見ると、需要の回復具合に大きな差が出ています。

- 中国:557億円(前年同期比 +21.8%):産業機器事業においてFA(工場自動化)関連の需要が回復基調となり、全体の売上を牽引しました。

- その他(アジア):154億円(前年同期比 +17.9%):インドやASEAN諸国での販売網拡充が奏功し、着実に成長しています。

- 日本:804億円(前年同期比 △1.9%):需要は概ね横ばいで推移していますが、本格的な回復には至っていません。

- 米州:664億円(前年同期比 △7.0%):自動車関連(輸送機器事業)の需要が低位で推移したことが響きました。

- 欧州:501億円(前年同期比 △5.1%):産業機器・輸送機器ともに景気減速の影響を強く受け、需要が低迷しています。

営業利益:97億円(前年同期比 △24.7%)

増収にもかかわらず減益となった背景には、以下の3つの主要因があります。

- 「構造改革費用」の計上:新経営方針「ROE 10%超の早期実現」に向けた事業構造の見直しやポートフォリオの最適化に伴い、一時的な費用が発生しました。

- 「持分法投資損失」の発生:関連会社である「韓国の持分法適用会社サミックTHK」において、現地の市況悪化による業績低迷に加え、実施した投資案件にかかる損失見込み額(約14.6億円)を計上したことが、利益を押し下げました。

- 外部コストの上昇と関税影響:原材料費、外注費、物流費などのコスト上昇に加え、米国での関税引き上げによるコスト増が売上原価を圧迫しました。

経常利益:98億円(△27.8%)/最終利益:52億円(△42.8%)

営業利益の減少に加え、前述の持分法投資損失等の影響により、最終的な利益はさらに大きく削られる形となりました。売上収益営業利益率は3.6%と、前年同期(4.9%)から1.3ポイント低下しており、収益性の改善が喫緊の課題となっています。

通期業績予想と今後のリスク要因

2025年11月11日、THKは最新の業績動向を踏まえ、通期(1年間)の業績予想を下方修正しました。

| 指標 | 今回修正予想(B) | 前回発表予想(A) | 増減額(B-A) | 増減率 |

|---|---|---|---|---|

| 売上収益 | 3,600億円 | 3,635億円 | △35億円 | △1.0% |

| 営業利益 | 160億円 | 235億円 | △75億円 | △31.9% |

| 税引前利益 | 162億円 | 245億円 | △83億円 | △33.9% |

| 当期利益 | 100億円 | 180億円 | △80億円 | △44.4% |

下方修正の主な要因

下方修正に至った要因は、主に「受注の回復遅れ」と「特殊費用の発生」の2点に整理されます。

- 地域による受注の明暗:中国やアジア圏では回復が見られる一方、日本国内および欧州市場において、産業機器事業の受注が期初想定を下回る水準で推移しました。景気回復の足取りが重いことが売上の押し下げ要因となっています。

- 特殊費用と外部コスト:新経営方針に基づく構造改革費用が膨らんだこと、米国での関税引き上げ、さらに持ち分法適用会社「SAMICK THK」における投資損失の計上が、利益を大きく削る要因となりました。

下半期の為替前提

今後の業績を左右する為替レートについては、2025年10月〜12月の期間で以下の通り想定しています。

- 1米ドル=145.00円

- 1ユーロ=165.00円

主要なリスク要因の解説

これらは資本財メーカー全般に共通する課題でもありますが、THKにおいては以下の点に注目が必要です。

- 設備投資サイクルの回復遅延:顧客である工作機械や半導体装置メーカーの投資意欲は、金利動向や世界景気に敏感です。特に日本や欧州での受注回復がさらに遅れた場合、通期予想をさらに下振れさせるリスクとなります。

- 通商政策・関税の影響:現在、米州市場において輸入関税が利益率を低下させています。今後、米国の通商政策に変化が生じた場合、さらなるコスト増を招く可能性があるという「不確実性」を抱えています。

- 構造改革コストの不確実性:ROE目標の実現に向け、拠点の集約や事業の再構築を進めています。これに伴う一時的な費用(撤退費用や減損など)が、短期的に利益を圧迫するリスクがあります。

- 持分法適用会社の業績変動:韓国のSAMICK THKのように、連結対象外でも「持分法投資損益」として利益に直結する会社の業績や、そこでの投資判断が、親会社の最終利益を揺さぶる要因となります。

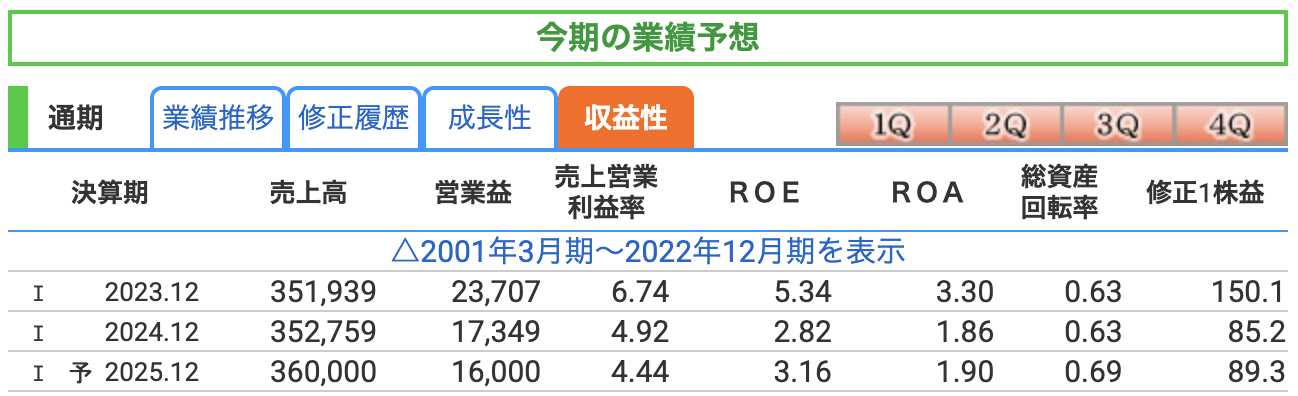

収益性指標の深掘り(営業利益率・ROE・ROA)

THKは現在、単に利益を増やすだけでなく、**「資本をいかに効率よく使って稼ぐか」**という経営への転換を急いでいます。最新の予想に基づく収益性の実態を解説します。

- 営業利益率:4.4%(2025年通期予想)

- 本業の稼ぐ力を示す指標です。今期は前期(4.9%)から低下していますが、これは将来の利益率向上のための「構造改革費用」などの一時的な要因が利益率を押し下げている一因とみられます。

- ROE(自己資本利益率):約3.2%(2025年通期予想)

- 株主から預かったお金をどれだけ効率よく利益に変えたかを示す指標です。

2024年実績(約2.8%)からはやや改善する見込みですが、経営方針として掲げる**「ROE 10%超の早期実現」**という目標にはまだ大きなギャップがある状態です。 - DOE 8%との関係:この目標達成に向け、高い配当(DOE 8%)を通じて自己資本を適切に圧縮し、資本効率を向上させる狙いがあると考えられます。

- 株主から預かったお金をどれだけ効率よく利益に変えたかを示す指標です。

- ROA(総資産利益率):約1.9%(2025年通期予想)

- 会社全体の資産を使ってどれだけ利益を出したかを示します。2024年実績(約1.9%)からほぼ横ばいの予想であり、依然として低水準が続いています。

四極体制による生産拠点の維持コストなどを、今後の生産性改善でいかにカバーしていくかが課題です。

- 会社全体の資産を使ってどれだけ利益を出したかを示します。2024年実績(約1.9%)からほぼ横ばいの予想であり、依然として低水準が続いています。

株価と株価指標(PER・PBR・利回り)

※数値は2026年1月23日終値(4,374円)および2025年12月期実績予想に基づき算出しています。

- 株価:4,374円

- PER(株価収益率):約49.0倍

- 会社予想の1株利益(EPS:89.27円)に対し、株価は約49倍の水準です。構造改革関連費用の計上等による一時的な利益低下が一因と考えられ、市場は将来の回復を織り込んで株価が推移しています。

- PBR(株価純資産倍率):約1.55倍

- 純資産の約1.55倍で評価されています。以前の1.2倍水準から切り上がっており、資産価値や資本効率向上への取り組みに対する市場の期待が反映されています。

- 配当利回り(実質的な視点):

- 2025年12月期ベース:約5.6%

年間配当246円を株価で割った数値ですが、現時点(2026年1月23日)では2025年12月期の配当権利はすでに確定(終了)しています。

今から購入して得られるのは「2026年12月期」以降の配当である点に注意が必要です。 - 2026年12月期 理論値ベース:

約4.6% 後述する次期の理論的な目安(約202円)で計算した場合の実質利回りです。見かけ上の5.6%よりは低下しますが、それでもプライム市場平均と比較して高い水準にあると言えます。

後ほど改めてご説明します。

- 2025年12月期ベース:約5.6%

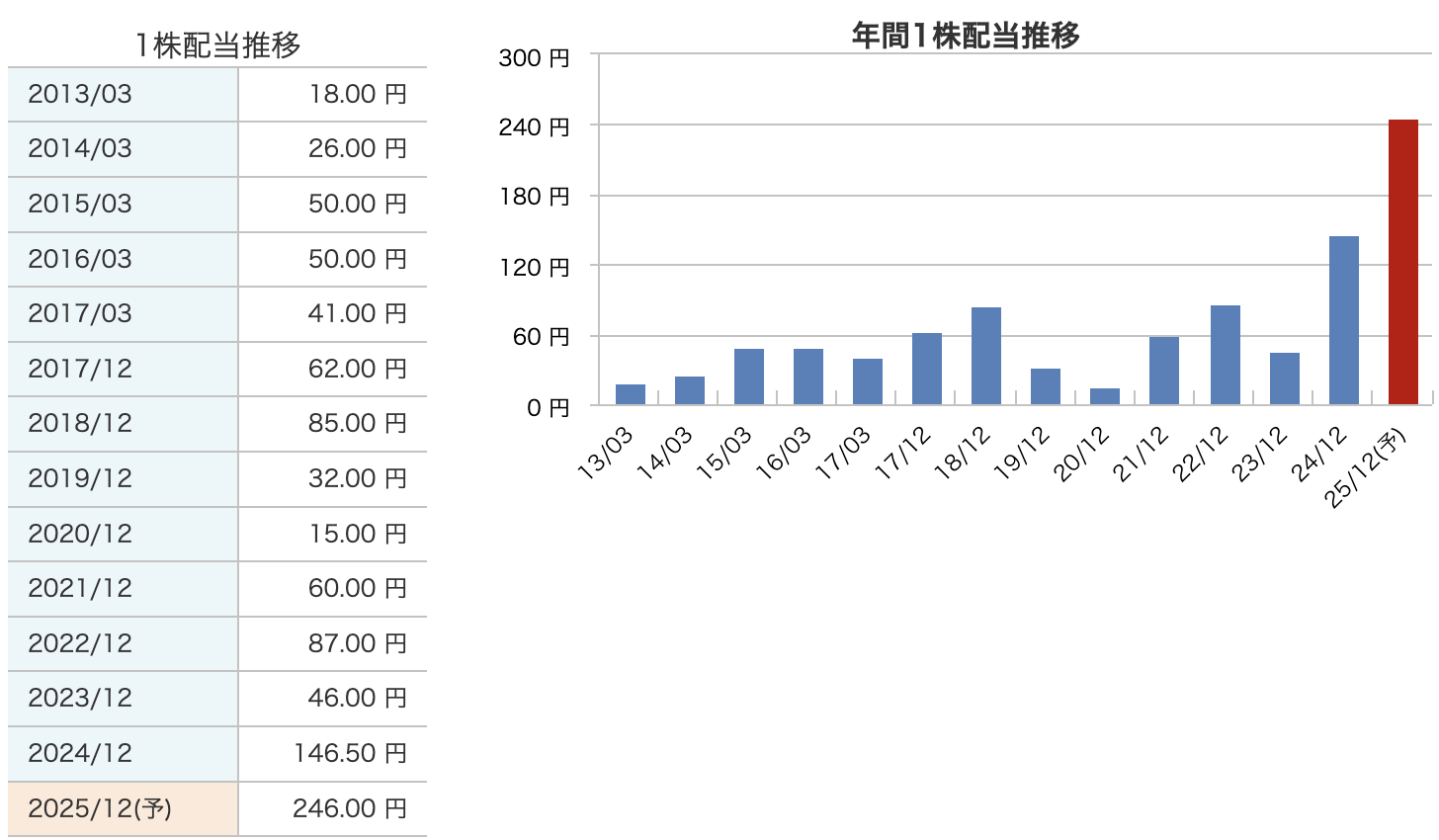

配当推移と株主還元の新方針「DOE 8%」

今回の決算で投資家が最も驚いたのは、業績の下方修正と同時に発表された**「配当方針の大幅な変更」**です。

配当金の推移

- 2023年12月期:46円

- 2024年12月期:146.5円

- 2025年12月期:246円(予想) わずか2年で配当金が約5.3倍に跳ね上がるという、異例の増配ペースとなっています。

利益連動から「資産連動」への転換

これまでのTHKは「連結配当性向30%を目安」としていました。しかし、今回から**「DOE(自己資本配当率)8%」**を基本方針に据えました。

- DOEとは?:その年の「利益」ではなく、会社が持っている「純資産(自己資本)」を基準に配当額を決める仕組みです。

- なぜ導入したのか?:資本効率(ROE)の改善を重視し、ROE 10%超を早期に実現するため、手厚い配当を通じて株主へ資本を還元し、自己資本を圧縮していく方針を示しています。

具体的な計算と安定性

2024年12月期末の親会社所有者帰属持分(自己資本)は約3,836億円です。

- 計算イメージ:自己資本 約3,836億円 × 8% = 年間配当総額 約307億円規模

- 1株あたり:これを当時の株式数で割ると、会社予想の年間246円という数字が導き出されます。 この方針のメリットは、**「一時的な利益の減少があっても、自己資本が大きく毀損しない限り、相対的に減配しにくい(安定しやすい)」**という点にあります。

2026年12月期の配当はどうなる?(理論上の試算)

来期以降の配当についても、会社の基本方針に基づいて一つの「理論的な目安」を試算してみましょう。

経営方針資料の中では、ROEの改善に向けた「当面の必要自己資本」の目安として3,000億円程度という数値が示されています。仮に、今後資本の圧縮が進み、自己資本がこの3,000億円という水準で推移すると仮定した場合、DOE 8%の方針に基づくと以下のような計算になります。

- 試算の前提条件:自己資本 3,000億円 × DOE 8% = 年間配当総額 240億円

- 1株当たりの理論値:240億円 ÷ 自己株式消却後の発行済株式数(119,099,803株) = 約202円

2025年12月期の予想配当(246円)は、還元強化前の厚い自己資本(約3,836億円)をベースに算出された数値です。今後、経営方針通りに資本の適正化が進んだ場合、DOE 8%ベースの理論的な目安としては200円前後が一つの水準になると考えられます。

※DOEの厳密な計算は「(期首自己資本+期末自己資本)÷2」の平均残高を用いますが、ここでは単純化してシミュレーションしています。実際の配当額は今後の利益成長や自社株買いの実施状況など、複数の変動要因に左右されるため、これはあくまで「現時点の方針と目安を組み合わせた一つのシナリオ」として捉えるのが適切です。

財務の健全性詳解(自己資本比率・剰余金)

下方修正の中でもこれほどの手厚い還元を可能にしているのは、長年の経営で築き上げた盤石な財務基盤があるからです。

-

- 自己資本比率:60.3%(2025年3Q時点)

一般的に製造業では40%以上あれば健全と言われますが、THKは60%を超えています。

総資産約5,250億円のうち、約3,165億円が「親会社所有者に帰属する持分(自己資本)」であり、強固な財務体質です。

この圧倒的な「財務の厚み」があるからこそ、一時的な減益下でも方針を揺るがさず高配当を維持できる原資となっています。 - 利益剰余金:約2,484億円(2025年3Q時点)

いわゆる「内部留保(会社の貯金)」です。過去の利益を積み上げた結果、約2,000億円程の蓄えがあります。

年間配当総額が約300億円規模であっても、数年分を十分にカバーできるだけの「配当の原資」が既に貯まっている状態です。 - 有利子負債とDEレシオ

2025年3Q時点の有利子負債倍率は約0.39倍程度に抑えられており、財務的なリスクは極めて低いと言えます。 - キャッシュリッチな状況

手元には約1,383億円の「現金及び現金同等物」を保有しています。有利子負債を上回る現金を保有しており、実質的な無借金経営に近い、余裕のあるキャッシュ・ポジションを維持しています。

- 自己資本比率:60.3%(2025年3Q時点)

今回の決算の感想まとめ

今回の決算発表は、短期的な利益水準の悪化に対し、資本政策の大幅な刷新で対応した点が非常に印象的でした。資料に基づきポイントをまとめます。

- 業績修正と還元方針の同時発表:

2025年12月期の通期予想を下方修正する一方で、DOE 8%への配当方針変更と、それに伴う年間246円への大幅増配を同時に打ち出しました。

これにより、一株当たりの配当額が大幅に引き上げられ、高配当利回りの水準となっています。 - 資本効率改善への具体的な取り組み:

会社側は「ROE 10%超の早期実現」を経営方針として掲げています。DOE 8%という高い還元基準を採用したことは、自己資本の適正化を通じて、分母である「自己資本」を圧縮し、資本効率を向上させるという経営上の具体的な施策の一つと位置づけられます。 - 構造改革費用の位置づけ:

今回の営業利益の減少要因の一つに、不採算拠点の集約や事業ポートフォリオの見直し(構造改革)にかかる費用が含まれています。

これは現在の事業構造を見直し、将来的な収益力向上を目指すための戦略的な支出であると説明されています。 - 配当の算出メカニズムの変化:

従来の利益連動(配当性向)から、自己資本を基準とする「DOE(自己資本配当率)」へ移行したことで、短期的な利益の変動が配当額に与える影響を抑制する仕組みとなりました。

これにより、設備投資サイクルに連動しやすい景気敏感な事業構造を持ちつつ、配当面では安定性を重視する方針が明確になりました。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)