こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

サンゲツってどんな会社?

-

インテリア資材の最大手商社

まずサンゲツは、日本を代表するインテリア資材の最大手商社です。

壁紙、床材、カーテンなど、私たちの身の回りにある“空間を彩る素材”を扱っています。

全国に販売網を持ち、取引先はハウスメーカーや内装業者など数万社にも及びます。しかも、ただ商品を仕入れて売るだけの商社ではありません。

サンゲツは自社でデザイン・企画・開発まで行う“ファブレスメーカー型商社”。

つまり、自社で工場を持たずに、国内外の製造パートナーと協力して

オリジナルの壁紙や床材を生み出しているんです。ラインアップはなんと約1万2千点。

日本の住宅や商業施設の多くに、サンゲツの製品が使われています。

「見たことないけど、実は自分の部屋の壁紙もサンゲツ製だった」なんて人も多いと思います。 -

国内外で「空間をつくる会社」へ進化中

次に、ここ数年のサンゲツは単なる“商社”からの脱却を進めています。

目指しているのは、「空間をつくる会社」。

壁や床といったパーツ単位ではなく、

「空間そのものをどう見せるか」「どんな体験を届けるか」に踏み込んでいるんです。その象徴が、2025年に設立された空間総合事業部。

ここでは空間デザイン、設計、施工、さらにはマーケティングまでを一気通貫で行います。

住宅だけでなく、オフィスやホテル、商業施設なども手がけており、

“内装の総合プロデューサー”のような立ち位置に進化しています。海外展開も活発で、アメリカや東南アジア、中国などにも拠点を展開。

特に北米ではホテル向けの壁紙が伸びていて、

「日本発のデザイン×高品質」でしっかり存在感を示しています。 -

グループ全体で支える総合力

さらにサンゲツの強みはグループ全体の総合力。

壁紙の製造を担う「クレアネイト」、

外構やカーポートを扱う「サングリーン」、

物流を担当する「SDS」など、関連会社は10社以上。

製造・販売・物流・施工までを一体化した体制を築いています。自社物流網も強化しており、全国の工事現場に**“当日配送”**が可能。

1日あたりの出荷点数は6万点にもなるそうです。

「Just in Time(必要な時に、必要な分だけ)」を徹底しており、

現場で待たせない、止めない――こうした信頼が長年の実績を支えています。 -

長い歴史と安定した経営基盤

-

そしてもうひとつ、サンゲツはとても歴史のある企業です。

その始まりはなんと1849年(嘉永2年)、江戸時代の「山月堂」。

170年以上の歴史を誇る老舗なんです。

1980年には名証2部に上場し、現在は東証プライム・名証プレミアに上場。時価総額は約1800億円、ROEは11%超と安定した収益基盤を持っています。

今後も国内ではリフォーム需要やオフィス改装、

そして海外では北米や東南アジアを軸に事業拡大を進める方針です。

-

🔸 景気敏感株?ディフェンシブ株?

最後に、投資の観点から見ると、サンゲツは**「準ディフェンシブ株」**です。

建設や住宅着工に関係するため、景気敏感株の側面もありますが、

一方でリフォームや商業施設向けなど、景気が悪くても一定の需要がある分野も多い。

そのため、業績の振れ幅は比較的小さく、中長期で安定成長を狙えるタイプの銘柄です。

決算概要

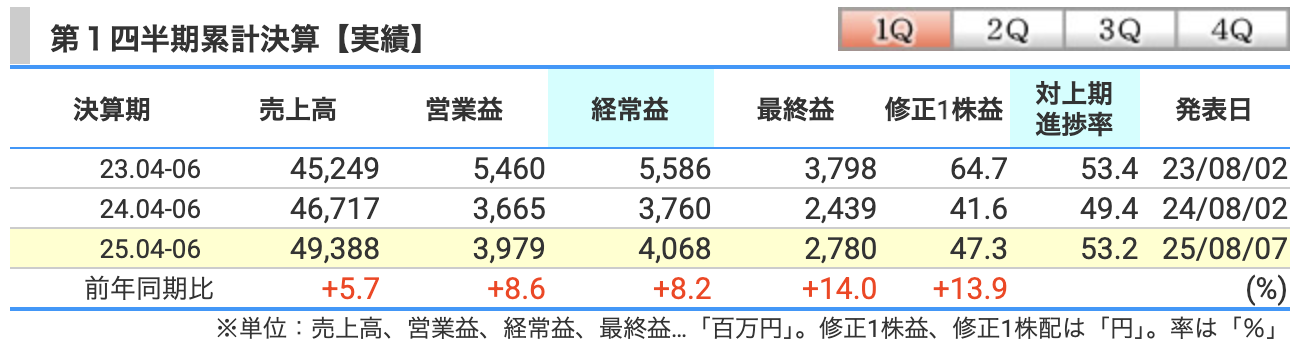

11月上旬に予定されている最新決算の発表を前に、現時点で公表されている**サンゲツの最新四半期決算(2025年4〜6月期)**を、分かりやすく整理してお話しします。

-

売上高:493億円(前年同期比 +5.7%)

売上高は493億円(前年同期比+5.7%)でした。

この数字、実は第1四半期として過去最高なんです。内訳を見ていくと、国内よりも海外の伸びがとにかく目立ちます。

北米や東南アジアのホテル・商業施設向けが好調で、

海外セグメント全体ではなんと前年比+41.5%の増収と、大きく飛躍しました。一方で、日本国内の「インテリア事業」は少し厳しい状況でした。

特に住宅関連の新築市場が低迷していて、

そこに追い打ちをかけたのが、仕入先工場の火災事故。

床材の生産が一部ストップして、販売数量が落ち込んだんですね。

ただ、それでもサンゲツは、価格改定や戦略商品の販売強化で何とか踏ん張り、

結果として売上は前年並みを維持しています。もう一つ明るいニュースが、エクステリア事業の好調です。

門扉やフェンス、カーポートといった外構関連で、

メーカーの価格改定前に「駆け込み需要」があったほか、

ハイグレードな商品ラインが伸びたことで、しっかり増収となりました。 -

営業利益:39億7,000万円(前年同期比 +8.6%)

営業利益は、**39億7,000万円(前年同期比+8.6%)**でした。

ただ売上が増えただけじゃなくて、

利益率そのものが上がっているんですね。

営業利益率は8.1%と、前年から少し上がりました。理由はいくつかあります。

まず一つ目は、価格改定の効果です。

原材料費や人件費が上がる中でも、

しっかり価格を見直して、利益を確保できた点。

サンゲツのように、業界トップの地位を持っている企業は、

ある意味“値決めの主導権”を持っています。そして二つ目は、コストの抑制。

販売管理費をしっかりコントロールしていて、

無駄な出費を抑える意識がかなり強いです。

特にプロモーション費やシステム費など、

必要なところにだけ投資して、全体では支出を引き締めています。三つ目は、海外事業の改善。

ここが今回の大きなポイントです。

北米や東南アジアでの業績が回復して、

海外セグメント全体で赤字幅がぐっと縮小しました。

売上の増加に加えて、生産性の改善も進み、

着実に利益貢献できる体質に変わってきています。一方で国内では、仕入コストの上昇や人件費増があったんですが、

そこを中型商品の販売拡大で吸収しました。

この“中型商品”というのは、

今後のシェア拡大を狙っている戦略カテゴリーで、

価格競争に巻き込まれにくい高付加価値なラインです。つまり今回の営業利益の増加は、

「たまたま売上が伸びたから儲かった」ではなくて、

構造改革とコスト意識の強化がしっかり成果として表れた結果。

地味ですが、非常に堅実な利益成長と言えます。 -

経常利益:40億6,000万円(前年同期比 +8.2%)

続いて、経常利益を見ていきましょう。

サンゲツの2025年4〜6月期の経常利益は、40億6,000万円(前年同期比+8.2%)。

こちらも営業利益に続いて、しっかり増益でした。経常利益というのは、いわば「企業の実力」を見る指標なんですが、

今回のサンゲツはその中身がとても健全です。まず大きいのは、営業利益の増加がそのまま反映されていること。

つまり、本業がしっかり稼いでいるということなんですね。為替の影響とか、金融収支の一時的なプラスではなく、

純粋に事業の改善による利益増。

ここがポイントです。もう少し踏み込むと、今回の好調を支えているのが北米事業の安定化です。

サンゲツはアメリカでホテルや商業施設向けの壁紙を展開しているんですが、

この分野が着実に成長してきています。

北米では経営改善が進み、製造の効率化や営業戦略の最適化が奏功。

前年よりも明確に“利益を生む構造”に変わってきました。さらに、東南アジアでも新たなグループ会社(D’Perception社)が業績に寄与していて、

海外全体で見ると、収益基盤がだいぶしっかりしてきた印象です。一方で国内事業も、そこまで悪くありません。

壁紙や床材の販売数量は減りましたが、

価格改定で利益率を維持しており、

「売上が横ばいでも利益は確保できる」状態に。つまり今回の経常利益の伸びは、

国内と海外、両輪がうまく回った結果です。国内で安定感を維持しながら、海外でしっかり成長。

この構図ができてくると、企業としての“強さ”が一段階上がります。 -

親会社株主に帰属する四半期純利益:27億8,000万円(前年同期比 +13.9%)

最後に、**純利益(親会社株主に帰属する四半期純利益)**を見ていきましょう。

今回の数字は、**27億8,000万円(前年同期比+13.9%)**でした。

まず大きなポイントは、

本業の利益増加がそのまま最終利益につながっているということ。

売上が伸び、営業利益・経常利益がしっかり積み上がって、

それがほぼストレートに最終利益まで反映されています。

つまり“営業で稼げている会社”ということですね。

さらに、前期にあった一時的なマイナス要因がなくなったのもプラス材料です。

たとえば、2024年度には海外子会社のM&A関連費用が約2億円発生していました。

今回はそういった特別損失がないため、

純利益ベースで見ても、クリーンな利益成長になっています。

また、海外事業の立て直しが着実に進んでいる点も見逃せません。

北米ではホテル向けの壁紙需要が回復し、

製造面の効率改善も進んでいます。

東南アジアでも新たにグループ入りした企業が寄与しており、

海外事業全体の赤字幅が大きく縮小しました。

これがグループ全体の収益安定につながっていて、

サンゲツの**“利益の質”が明らかに良くなっている**んです。

つまり今回の純利益の増加は、

単なる「一時的なラッキー」ではなく、

構造的に強くなってきたことの証拠。

「国内でしっかり利益を守りつつ、海外で成長を取りに行く」

という、サンゲツの経営方針がようやく形になり始めたと言えます。

🔸全体まとめ

まず一番の特徴は、やはり**「国内の停滞を海外の成長でカバーした」**という点です。

日本の住宅市場は今、全体的に冷え込んでいます。

新築住宅が減っていて、壁紙や床材といった内装材の出荷も伸びづらい。

それでもサンゲツは、海外事業でしっかり売上を伸ばしてきました。

特に北米のホテル市場が好調で、ここでの販売数量が大きく伸びています。

東南アジアでも新しくグループ入りした「D’Perception社」の寄与があり、

海外全体で前年比+41%という驚異的な伸びを見せました。

つまり、海外事業が“稼ぐ力”を取り戻してきているんです。

一方で、国内は依然として厳しい状況。

住宅市場の低迷に加えて、仕入先工場の火災で床材の供給が止まるというトラブルもありました。

それでもサンゲツは、価格改定と戦略商品の販売拡大でなんとかカバー。

中型商品のような付加価値の高いラインを強化し、

「数量は減っても利益は落とさない」体制を作り上げています。

さらに、エクステリア事業も好調でした。

高級カーポートや外構資材の販売が伸び、黒字転換を果たしています。

つまり、国内の落ち込みを他の分野で埋める“守りと攻めの両立”ができているということ。

トータルで見ると、

サンゲツは**「利益を守りながら、次の成長の柱を作る」**という非常に堅実な経営をしています。

短期的には派手な成長ではありませんが、

確実に利益体質が強くなっているのが今回の決算の特徴です。

次の第2四半期、つまり11月上旬の決算発表では、

火災で止まっていた床材の供給再開が業績にどう影響してくるのか。

そして、海外事業が本格的に黒字化できるのか。

この2つがポイントになります。

もしこれが順調に進めば、

サンゲツは“地味だけど安定感のある実力派銘柄”として、

今後ますます注目される可能性が高いと思います。

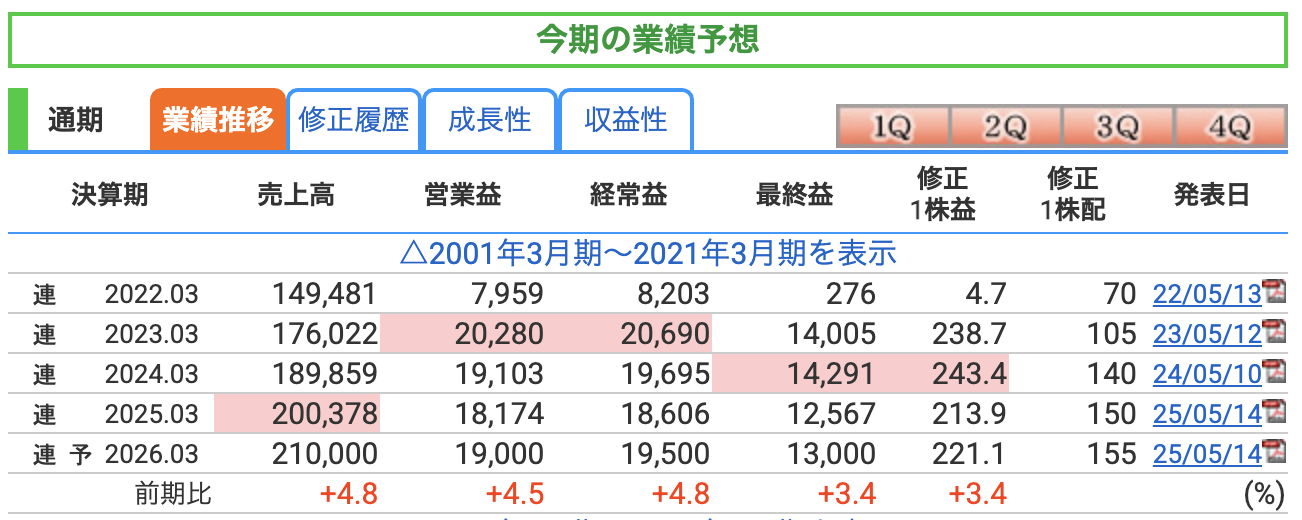

🔹 売上高:2,100億円(前期比 +4.8%)

2026年3月期・通期業績予想について、現時点での見通しを分かりやすくお話しします。

まず、注目したいのが売上高2,100億円(前期比+4.8%)という数字。

これ、サンゲツの過去最高を更新する見込みなんです。

一番大きな要因は、やはり海外事業の伸びですね。

特に北米では、ホテルや商業施設向けの壁紙・床材が好調。

円安の追い風もあり、海外売上はここ数年でしっかり存在感を高めています。

さらに東南アジアでは、去年グループ会社化した**「D’Perception(ディーパーセプション)」**の売上が寄与。

この会社は、空間デザインから施工まで手がける企業で、

まさにサンゲツが目指す「空間トータル提案型ビジネス」の中核を担っています。

一方で、中国事業は依然として厳しいですが、

経営体制のスリム化や在庫圧縮などを進めており、

赤字を徐々に縮小させている段階です。

全体として、海外は“確実に成長軌道に戻ってきている”といえるでしょう。

国内はというと、こちらは横ばいから小幅な増収の見通し。

住宅市場は新築需要の落ち込みが続いていて、

「壁紙」や「床材」といった主力商品は伸びづらい状況です。

ただ、明るい材料もあります。

まず、火災で供給が止まっていた床材の再開。

これが上期から徐々に復活してきて、売上の押し上げ要因になります。

それに加えて、サンゲツが今力を入れているのが、

デザイン提案型の商品や中型戦略商品の拡販です。

単価の安い量販商品だけでなく、デザイン性・機能性の高い商品を伸ばすことで、

“売上の質”を高めているんですね。

つまり、今回の売上予想は、

国内は足踏みでも、海外がしっかり伸びて全体を押し上げる。

これがサンゲツの今期のシナリオです。

ただしリスクもあります。

もし景気が悪化して住宅投資がさらに落ち込むと、

国内の販売数量はもう一段下がる可能性があります。

また、仕入れ先の工場に再びトラブルがあると、

一部商品の供給遅れが出るリスクもゼロではありません。

それでも、海外が順調に伸びている現状を考えると、

**全体としては「緩やかな増収トレンド」**が見込めます。

つまり、爆発的に伸びるわけではないけれど、

着実に、そして確実に、業績を積み上げていく。

そういう“堅実なサンゲツらしい成長”が、

この通期予想には表れています。

🔹 営業利益:190億円(前期比 +4.5%)

営業利益は、会社予想で190億円(前期比+4.5%)。

数字だけ見ると「微増かな?」という印象ですが、

その中身をよく見ると、かなり“良い方向に進んでいる”内容です。

まず、一番のポイントは価格改定の効果がしっかり続いているということ。

原材料や物流コスト、人件費などが上昇している中でも、

そのコストをうまく販売価格に転嫁できているんです。

これって簡単なようで、実は業界全体が苦戦している部分なんですよ。

でもサンゲツは業界のリーディングカンパニーだけあって、

値上げをしてもお客様が離れにくい。

つまり、ブランド力と取引の信頼関係が強いということですね。

二つ目は、海外事業の黒字化が進んでいること。

特に北米では、製造の効率化と販売戦略の見直しが効いていて、

ホテル・オフィス向けの需要が伸びています。

この北米がいま、サンゲツ全体の収益を押し上げるエンジンになっています。

さらに東南アジアでも、経営体制の見直しやコスト構造の最適化が進んでいて、

赤字が続いていたエリアも、いよいよ黒字転換を目指せる水準まできました。

この「海外の黒字化」が、今期の利益成長を支える大きな要素です。

そして三つ目のポイントが、コストコントロールの徹底です。

販管費は前期233億円に対して、今期は235億円程度を想定。

つまり、わずか+4%の増加に抑える見込みなんです。

これは物流費や人件費が上がっている中でも、

全体のバランスを見ながらしっかり管理できているということ。

特に、システム費やプロモーション費など「投資すべきところには投資し、

無駄は徹底的に削る」姿勢が鮮明です。

ただし、リスクもゼロではありません。

今後、人件費や物流コストがさらに上振れしてくる可能性があります。

たとえば、ドライバー不足による配送費の上昇や、

原油価格の変動による輸送コストの上昇などですね。

ここをどこまで吸収できるかが、今期の注目ポイントになってきます。

まとめると、

サンゲツの営業利益は「派手さはないけど着実に積み上げている」内容。

値上げで守りながら、海外で攻める。

これが今のサンゲツの経営スタイルです。

今期も、利益率をしっかり維持しながら、

一歩一歩、確実に成長していく――そんな堅実な姿勢が見えてきますね。

🔹 経常利益:195億円(前期比 +4.8%)

経常利益について見ていきましょう。

経常利益予想は、195億円(前期比+4.8%)。

この数字も安定して伸びています。

経常利益というのは、営業利益に加えて、

本業以外の“金融面の収支”も含めた会社全体のもうけを表す数字です。

つまり、会社としてどれだけ安定して稼げているかを示すものなんですね。

サンゲツの場合、この経常利益が増えている理由はとてもシンプル。

まず一つ目は、もちろん営業利益の増加です。

価格改定や海外の黒字化、コスト管理などによって、

本業の稼ぐ力が着実に強くなっています。

そして二つ目の要因が、為替や金融収支が安定しているという点です。

北米や東南アジアでの事業が拡大しているものの、

為替の影響はきちんとヘッジされていて、リスク管理ができています。

また、有利子負債が非常に少なく、有利子負債倍率はわずか0.1倍台。

つまり、ほとんど借金がない会社なんです。

だから金利が上がっても、サンゲツにはほとんど影響がありません。

ここが、建設・住宅関連の中ではかなり珍しい強みなんですよ。

三つ目は、海外子会社の黒字化が進んでいる点です。

北米や東南アジアの収益改善によって、

子会社からの配当金や営業外収益も徐々に増えてきています。

こうした“本業以外のプラス要素”がしっかり利益を押し上げています。

つまり、経常利益の伸びは「一時的な追い風」ではなく、

体質そのものが強くなってきていることの証拠なんです。

要するに、サンゲツの経常利益は“安定感のかたまり”。

国内では堅実に稼ぎ、海外で新しい柱を作っています。

大きく伸びるわけではなくても、

着実に積み上げていく力を持っている企業だと感じますね。

🔹 最終利益:130億円(前期比 +3.4%)

最後に、**最終利益(純利益)**について見ていきましょう。

予想は、130億円(前期比+3.4%)。

こちらも、しっかりとした増益の見通しです。

まず、一番わかりやすい理由は、

営業利益・経常利益の伸びがそのまま最終利益に反映されているということ。

つまり、本業で稼いだ分が、きれいに最終利益まで積み上がっている構造なんですね。

「売上は伸びたけど最終利益が減った」という会社も多い中で、

サンゲツの場合は、利益の質がすごく安定している。

これは、経営が無理にリスクを取らず、地に足のついた成長を続けている証拠です。

もう一つポイントなのが、特別損益の改善です。

前期は海外子会社のM&A関連費用など、

一時的なコストが発生していましたが、今期はそれがありません。

つまり、“前期のマイナス要因がなくなる”ことで、

純利益が素直に増える形になっているんです。

それから、法人税の負担も例年並みを想定していて、

急な増税要素や特別な費用計上もなし。

経営としては、かなり落ち着いた、

安定運転の決算になる見通しです。

ただし、注意点もあります。

それが為替リスクです。

サンゲツは海外売上比率が高まっていて、

北米・東南アジア・中国といった海外子会社が利益を上げ始めています。

だからこそ、円高が進むと利益が目減りするリスクが出てくるんです。

今は円安が追い風になっていますが、

もし為替が大きく振れた場合、最終利益は予想を下回る可能性もあります。

このあたりは、海外展開を進めている企業ならではのリスクですね。

とはいえ、全体で見ればサンゲツは、

「派手ではないけど、非常に堅実」。

景気が悪くても利益をしっかり積み上げてくるタイプの企業です。

つまり、ドカンと伸びる成長株ではなく、“着実に配当と利益を積み上げる安定株”。

これが今のサンゲツの立ち位置です。

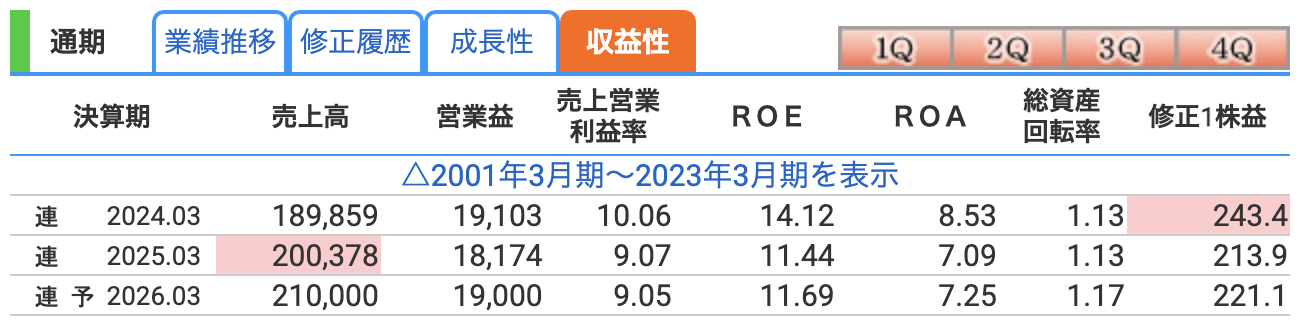

🔹 営業利益率:9.05%(前期9.07% → ほぼ横ばい)

まずは営業利益率から。

サンゲツの今期の営業利益率は**9.05%**と、前期とほぼ同水準です。

数字だけ見ると地味に感じるかもしれませんが、実はこれ――

めちゃくちゃ優秀な数字なんです。

というのも、サンゲツのような卸売・商社系のビジネスって、

一般的には営業利益率が5%を超えれば高収益企業と言われます。

その中で9%台をキープしているというのは、

単に「売れている」だけでなく、利益をしっかり残す力があるということなんです。

じゃあ、なぜこんなに利益率を維持できているのか?

その答えは3つあります。

1つ目は、価格改定の効果です。

原材料費や物流費、人件費が上がる中でも、

サンゲツは値上げをしっかり実施して、その分を吸収しています。

しかも値上げをしても取引先が離れない。

これは、業界トップとしての信頼とブランド力があるからこそできることです。

2つ目は、海外事業の構造改革。

北米や東南アジアでの体制見直しが進み、

以前は赤字だった地域が利益を出せるようになってきています。

こうした改革が、全体の利益率を底上げしているんですね。

そして3つ目が、コストコントロールの徹底。

人件費や物流費が上がる中でも、

販売管理費をしっかり抑えて、利益を削らない。

投資すべきところには投資しつつ、

無駄な支出は徹底的にカット――この“堅実さ”が光ります。

一方で、マイナス要因もあります。

国内インテリア部門では住宅市場の低迷が続いていて、

特に火災で床材の供給が一時止まった影響は小さくありません。

ただ、そうした逆風を受けても9%台をキープしている。

ここが、サンゲツの底力なんです。

まとめると、サンゲツは景気の波にあまり左右されない、安定収益体質を確立しています。

「大量に売って薄利」ではなく、「しっかり価値を出して、しっかり稼ぐ」。

これが今のサンゲツの経営の強さですね。

🔹 ROE(自己資本利益率):11.69%(前期11.44% → 微増)

ROE(自己資本利益率)について見ていきましょう。

数字は今期予想で11.69%、前期が11.44%でしたから、ほんのわずかに上昇しています。

まずこのROEというのは、

「株主が出したお金を、どれだけ効率よく増やしているか」という指標です。

つまり、投資家から見た“会社の稼ぐ効率”を表す数字なんですね。

一般的に、ROEが10%を超えていれば優良企業といわれます。

サンゲツはそれを上回る11〜12%台をキープしていますから、

資本をしっかり生かして利益を出している企業ということがわかります。

しかも、ここが大事なんですが――

サンゲツは借金に頼ってこの数字を出しているわけではないんです。

自己資本比率が約62%もあり、非常に健全な財務体質。

つまり、無理なレバレッジをかけずに、

“自分の資本だけでしっかり稼ぐ”という、まさに理想的なスタイルです。

さらに、サンゲツがROEを維持できている背景には、

株主還元を意識した経営もあります。

たとえば、毎年のように続く増配、

そして自社株買いも積極的に行っており、

株主資本を効率よく循環させているんですね。

ROEは、単に利益を増やせば上がるわけではなく、

株主への還元や資本の使い方も大きく影響します。

その点、サンゲツは「稼ぐ」「守る」「還元する」のバランスが非常に良い。

そして今後さらに注目なのが、海外事業の黒字化です。

北米や東南アジアの収益性が高まれば、

このROEはさらに上振れしてくる可能性があります。

国内だけでなく、グローバルで稼ぐ力を高めていけるか――

ここが今後のサンゲツの成長ポイントになりそうです。

まとめると、サンゲツのROEは、

「派手さはないけど、地に足のついた効率経営の象徴」。

安定成長と株主還元をしっかり両立させている、

まさに“バランス型の高ROE企業”といえます。

🔹 ROA(総資産利益率):7.25%(前期7.09% → 改善傾向)

最後に、**ROA(総資産利益率)**について見ていきましょう。

このROAというのは、簡単に言うと「会社全体の資産をどれだけ効率よく使って、利益を生み出しているか」という指標です。

サンゲツの今期予想は7.25%。

前期の7.09%から少し上がっていて、改善傾向にあります。

この数字、実はかなり優秀です。

ROAって、5%を超えると「資産をうまく使えている企業」と言われます。

その中で7%台をキープしているというのは、

サンゲツが持っている設備や現金、在庫などを無駄なく活かして稼げているという証拠なんですね。

ここで注目したいのが、サンゲツは最近、

海外事業への投資や物流網の強化などで総資産が増えているにも関わらず、

ちゃんと利益を伸ばしているということ。

普通なら投資が先行して、ROAは一時的に下がりやすいんですが、

サンゲツの場合は投資がしっかり“稼ぎにつながっている”んです。

まとめると、サンゲツのROAは、

「安定感のある効率経営」を象徴する数字です。

借金に頼らず、持っている資産を無駄なく使い、

しっかり利益を生み出していく――。

そんな堅実で持続性のある経営スタイルが、

この7%台という数字にしっかり表れています。

サンゲツは“華やかな成長株”というよりも、

「堅実に資産を動かして利益を積み上げていく安定企業」。

ROAの高さは、その裏付けになっているんですね。

株価と株主還元

まず現在の株価は3,020円。

8月に3,220円の高値をつけたあと、いったん調整していますが、

それでも3,000円台をしっかりキープしています。

PER(株価収益率)は13.7倍。

この数字、業界平均の卸売業とほぼ同じで、

いわば**“妥当な水準”**、中立的な評価です。

ただし、サンゲツは業績が安定していて赤字リスクも少ないため、

市場ではPERが大きくブレにくい企業でもあります。

過去の動きを見ると、株価が割安なときはPER10倍を下回り、

逆に評価が高まる局面では15倍くらいまで上がる傾向があります。

なので今の13倍台というのは、「割安すぎず、割高でもない」ちょうど中間。

次にPBR(株価純資産倍率)を見てみましょう。

こちらは1.6倍とやや高め。

でもこれは悪い意味ではなくて、

むしろ“安定財務でしっかり利益を出せている会社”だからこその評価です。

ROEは11%と非常に健全。

つまり、株主のお金を効率よく増やせている。

市場はそこにプレミアムをつけて、1倍ではなく1.6倍で評価しているということですね。

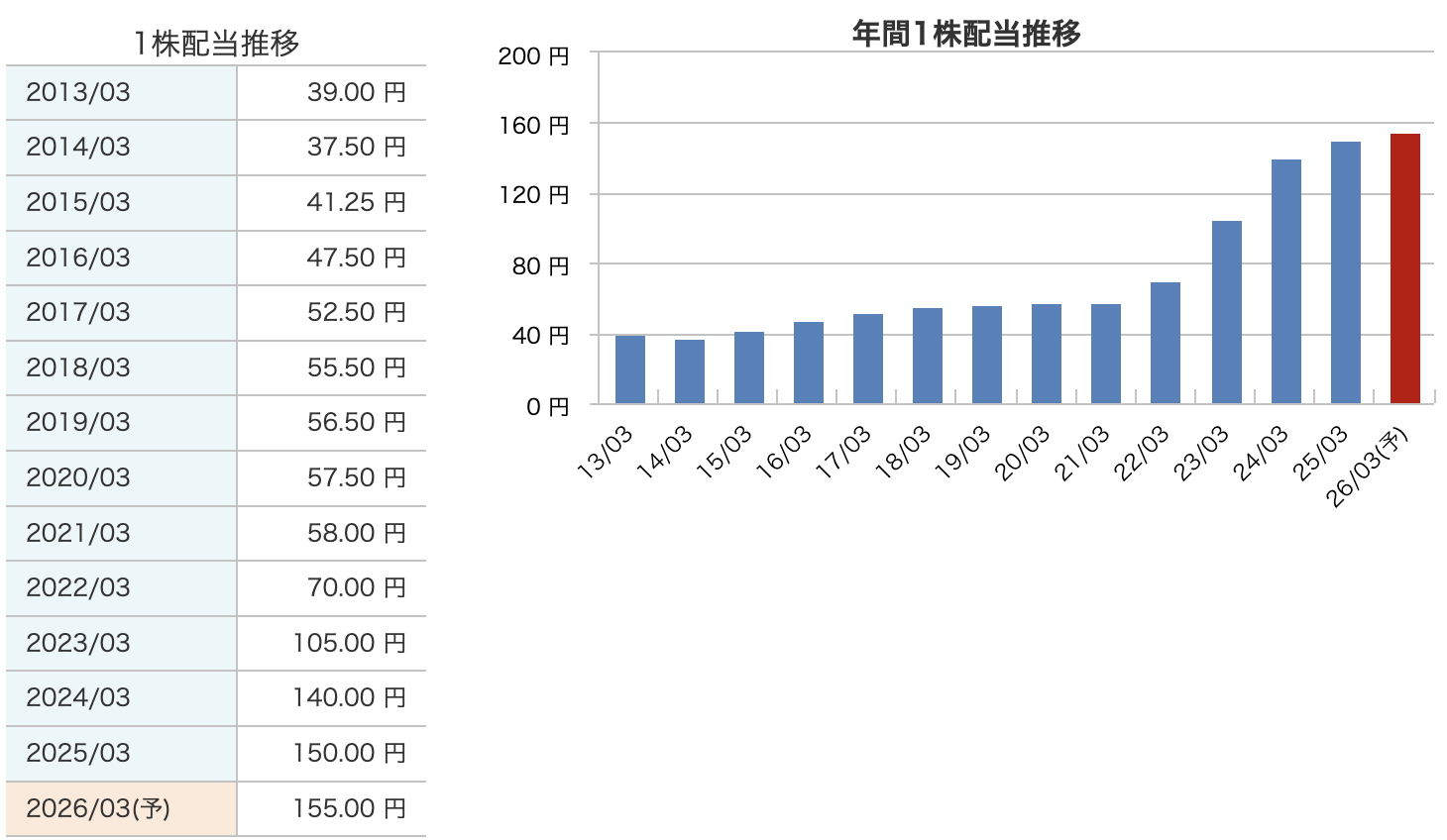

そして注目なのが配当利回り。

これがなんと5.1%!

年間配当は155円(中間77.5円+期末77.5円)の予定です。

しかもサンゲツは12期連続増配を見込んでいます。

つまり、安定して配当を出しながら、ちゃんと増やしてくれる企業。

これ、配当投資家にとってはめちゃくちゃ魅力的ですよね。

いわゆる「高配当株の中でも安心して持てるタイプ」です。

まず、グラフを見て分かる通り、サンゲツはここ10年で驚くほど配当を伸ばしてきた会社です。

2013年の配当は1株あたり39円。

そこからコツコツ増配を重ね、

2025年3月期には150円、そして今期(2026年3月期)は155円を予定しています。

なんと、12期連続の増配見込み。

この安定感と成長力を両立している企業は、国内でもほんの一握りです。

しかも、注目すべきは「右肩上がり」のきれいな成長曲線。

たとえば2022年には70円だった配当が、

わずか3年で倍以上の155円まで引き上げられています。

単に業績が良かった年だけ増配するのではなく、

**“毎年きちんと上げていく”**という方針が徹底されているんですね。

では、なぜここまで増配できているのか?

その理由は、サンゲツの株主還元重視の経営姿勢にあります。

もともとサンゲツは、安定したキャッシュフローを持つ企業です。

国内外で営業利益をしっかり確保し、

自己資本比率は60%を超える超健全体質。

つまり、借金に頼らずに自己資金で成長できる企業なんです。

さらに2024年に入り、サンゲツは株主還元方針を強化しました。

中長期的には「配当性向30%以上」を基本としつつ、

業績の安定性を踏まえて、**DOE(自己資本配当率)**にも注目です。

近年は配当性向40%から70%程度になっています。

「利益が多少ブレても、資本に見合った還元は維持する」

という、より安定的な配当方針を打ち出しています。

ここ数年は、自社株買いも積極的に実施していて、

2024年~2025年にかけて数十億円規模の自己株取得を行いました。

配当と自社株買いを組み合わせた総還元性向は、

なんと50%を超える水準に達しています。

つまり、サンゲツの株主還元は“安定+積極”のハイブリッド型。

「守りながらも、株主にしっかり報いる」経営をしているんです。

財務

🔹 自己資本比率:62.0%(前年61.5% → わずかに上昇)

まず注目したいのが、**自己資本比率62%**という数字です。

この数字、優秀です。

一般的に、40%を超えると「安定した財務体質」と言われます。

でもサンゲツは、それを大きく上回る60%超え。

ここまで高い比率を維持している会社は、

上場企業の中でも本当に限られています。

この背景にあるのが、サンゲツがずっと続けてきた

**「借入に頼らない経営」**なんです。

たとえば海外展開や新しい物流センターの整備、システム投資など、

普通なら銀行からお金を借りて進めるような事業でも、

サンゲツは基本的に自己資金で賄っている。

つまり、成長のための投資も自分の力でやり切る、

それがサンゲツのスタイルなんです。

さらにすごいのは、配当や自社株買いといった株主還元を続けながら、

それでも自己資本比率を維持しているという点です。

普通の企業なら、配当や自社株買いをすれば資本が減って、

自己資本比率は下がるはず。

でもサンゲツは、稼ぐ力がそれを上回っている。

つまり、「成長しながら守る」バランス経営ができているんですね。

この自己資本比率62%という数字には、

“会社の安定感”と“経営陣の慎重で堅実な姿勢”が

そのまま現れています。

不況や金利上昇が来ても、借金が少ないから耐えられる。

そして、手元の資金が豊富だから、

チャンスが来たときにはすぐに投資できる。

サンゲツの財務は、まさに“鉄壁”。

派手さはないけれど、危機に強く、確実に積み上げていくタイプ。

投資家目線で見ると、**「安心して長期で持てる銘柄」**の代表格といえます。

🔹 剰余金:729億円

剰余金は、2025年3月期で745億円まで積み上がっています。

これ、すごい金額です。

ざっくり言うと、「過去に稼いだ利益をどれだけ蓄えてきたか」を示す数字で、

これが多いほど“経営の余裕”がある会社なんですね。

そして、2025年4〜6月期には729億円と少し減っていますが、

これは業績が悪化したからではありません。

むしろその逆で、増配や自社株買いによる株主還元を積極的に行った結果なんです。

つまりサンゲツは、「貯めるだけの会社」じゃない。

貯めたお金を、きちんと使っている会社なんです。

例えば、海外ではM&A(企業買収)を進めて事業拡大を図っていますし、

国内でも物流体制の強化やデジタル投資など、

“将来に向けた投資”にしっかりお金を回しています。

こうした再投資ができるのも、

長年コツコツと積み上げてきた剰余金があるからこそ。

つまり、「内部留保を活かして、次の成長をつくっている」というわけです。

投資家目線で見ても、この剰余金の厚みは大きな安心材料です。

たとえば景気が悪化して売上が一時的に落ちても、

潤沢な内部資金があれば、リストラや減配に追い込まれにくい。

それどころか、むしろ“チャンスのときに攻めに出られる”んですね。

要するにサンゲツは、

「ためる」「使う」「還元する」の3つをバランスよく回している会社。

剰余金が多いだけじゃなく、その使い方がうまい。

これが、長年にわたって安定成長と増配を両立できている最大の理由です。

🔹 有利子負債倍率:0.15倍(前年0.11倍 → やや上昇)

-

有利子負債倍率は、自己資本に対してどれだけ借入があるかを示す指標。

この数値が低いほど、借金に頼らず経営しているという意味になります。 -

サンゲツの0.15倍という水準は、ほぼ無借金経営に近い状態です。

たとえば、1.0倍を超えると「借入依存度が高い」と言われる中で、

0.15倍というのは非常に健全。 -

わずかに上昇しているのは、為替や海外投資関連で短期借入を活用した可能性がありますが、

絶対額としてはごく小さい範囲です。 -

要するに、借入金を増やして事業を膨らませているわけではなく、

あくまで自己資金中心の堅実経営を続けているということ。

サンゲツの決算の感想

-

過去最高の第1四半期売上を更新

→ まず一つ目。

売上高は493億円で、過去最高の第1四半期を更新。

特に海外が好調で、北米と東南アジアの売上がなんと41%増という勢い。

日本では新築住宅が低迷してるなかで、

海外の成長がしっかり全体をカバーしています。

国内が伸び悩んでも、海外で数字を作れているっていうのは、

まさに“第二のエンジン”が動き始めた証拠ですね。 -

営業利益は+8.6%増、利益率も改善

→ 二つ目。

営業利益は39.7億円、前年から+8.6%の増益。

利益率も8.1%と、ちゃんと改善しています。

ここがサンゲツらしいところで、売上が伸びただけじゃなくて、

価格改定の効果とコスト管理の徹底が効いてるんです。

派手に稼ぐタイプじゃないけど、地に足ついた“利益の質が高い決算”。

こういう積み上げ型の利益って、次の期にもしっかり効いてくるんですよね。 -

北米・東南アジアの黒字化が見えてきた

→ 三つ目は、注目の海外事業。

これまで課題だった北米と東南アジアが、いよいよ黒字化の兆しを見せました。

北米ではホテル・商業施設向けの販売が大きく伸び、

経営体制の見直しがようやく成果に結びついています。

海外での安定収益化が見えてきたのは、

中期的に見てかなり大きいポイントです。 -

国内はやや苦戦も、“リフォーム需要”が底支え

→ 四つ目は国内。

ここは正直、まだ厳しいです。

新築住宅向けの需要が弱いままなんですが、

一方で、リフォームや非住宅向けの案件が底を支えているんです。

しかも、火災で止まっていた床材の供給が再開に向かっていて、

下期にかけての回復が期待できそうです。

“落ち込んだ分をどこで取り戻すか”がはっきり見えているのは安心材料ですね。 -

財務の健全性と高配当維持が際立つ内容

→ そして最後、五つ目。

やっぱり財務の強さ。

自己資本比率62%・有利子負債倍率0.15倍。

これはもう、ほぼ“無借金レベル”の超健全体質。

それでいて、配当は12期連続の増配を予定している。

もう完全に、**「安定配当×堅実成長」**の理想形ですよ。

まとめると、今回の決算は「大きなサプライズはないけど、着実に強くなっている」内容。

海外の収益基盤が固まりつつあって、

国内の床材再開が次の成長エンジンになる。

11月の第2四半期決算では、

“国内回復×海外黒字化”のダブルアップが見えてくるかもしれません。

地味だけど、見れば見るほど「いい会社だな」と感じる内容でした。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)